Эквайринг — банковская услуга, которая позволяет предпринимателям принимать дебетовые и кредитные карты, а также бесконтактные платежные устройства для продажи товаров и услуг. Система работает с помощью технических средств, таких как терминалы.

Эквайринг: что это такое, его виды, что нужно знать при подключении

Использование банковских карт стало стандартным способом осуществления платежей в настоящее время. Эквайринг позволяет проводить такие операции. Между продавцом и банком должен быть подписан договор, который позволяет бизнесу принимать оплату безналом. Эквайринг — платная услуга, условия в каждом банке свои.

Больше половины платежей в России осуществляются безналичным способом; этот показатель постепенно растет, поскольку такой способ превосходит традиционные методы оплаты — наличными.

Кому и зачем нужен эквайринг?

Эквайринг нужен бизнесу и продавцам, как минимум чтобы всем было удобно вести расчеты. Есть и другие плюсы.

Быстрые расчеты. С эквайрингом покупателю достаточно приложить карту к экрану терминала — и деньги моментально спишутся с карты. Не нужно искать наличку в кошельке, а продавце — отсчитывать сдачу, поэтому обслуживание проходит быстрее, без очередей.

Деньги всегда с собой. Наличные можно забыть дома или потратить на что-нибудь другое, а карта часто в кошельке или прямо в телефоне. Также некоторые банки выпускают платежные стикеры — карта в виде наклейки, которую можно приклеить к телефону и оплачивать бесконтактным способом.

Платежи безопаснее. Покупатель может подсунуть продавцу поддельную купюру, а при безналичных платежах риск получить подделку отсутствует. Также нет риска, что кто-то украдет деньги из кошелька покупателя. Кроме того, при оплате картой или электронными деньгами не будет ошибок при подсчете сдачи.

Изучая преимущества электронных платежей по сравнению с традиционными формами оплаты наличными, становится ясно, что продавцы могут извлечь выгоду из увеличения прибыли и расширения клиентской базы, сокращения времени обслуживания, удаленных возможностей для бизнеса и снижения риска поддельных банкнот; в то время как покупатели наслаждаются удобством и скоростью, а также безопасными платежами.

Использование онлайн-платежей позволяет покупателям приобретать товары у продавцов, находящихся в разных местах. Различные программы лояльности, скидки и вознаграждения доступны через банки и компании при использовании безналичных платежей, что может стимулировать вовлеченность потребителей.

Что такое обратный эквайринг?

Обратный эквайринг — это вид безналичного расчета. При этом предприниматель, а не покупатель, выплачивает средства в пунктах сбора вторичного сырья, сельскохозяйственной продукции и других предметов у населения.

Это может быть металлолом, драгоценные металлы и их производные, макулатура, стеклотара и битое стекло, пластиковая тара и отходы, использованные шины и аккумуляторы, а также автомобили. Кроме того, сюда может входить сельскохозяйственная продукция, такая как овощи, фрукты или молоко. В некоторых случаях могут также приниматься шкуры животных или лекарственные растения.

Затем деньги переводятся на карту клиента или снимаются через банкомат для держателей банковских карт.

Виды эквайринга

С развитием технологий растет и безопасность финансовых операций, что побуждает все больше людей использовать безналичные платежи с повышенными мерами безопасности. Сегодня банки предлагают три основных вида эквайринга, которые могут также делиться на подвиды.

Торговый или банковский

Наиболее популярной формой торгового или банковского эквайринга является использование банковских карт для осуществления платежей. Для этого требуется установка специальных считывающих устройств, которые облегчают перевод средств с одного счета на другой.

Включены все операции, совершенные с использованием безналичных методов оплаты в торговых точках, таких как розничные магазины, рестораны, автозаправочные станции, кинотеатры, аптеки, салоны красоты, спортивные залы, вокзалы и гостиницы.

Интернет-эквайринг

Интернет-эквайринг позволяет осуществлять платежи в режиме онлайн без необходимости использования какого-либо специального оборудования. Пользователь перенаправляется на защищенную страницу своего банка, где он может ввести свою банковскую информацию для обработки транзакции.

Охватывается область онлайн-шопинга. Никакого дополнительного оборудования не требуется. Операции в цифровых торговых точках могут осуществляться с использованием банковской карты или цифровой валюты через уникальную веб-платформу, которая гарантирует безопасную передачу платежной информации. Для подключения интернет-эквайринга необходимо иметь веб-сайт, соответствующий критериям банка.

Подвидом интернет-эквайринга можно назвать прием платежей по QR-коду. С помощью системы быстрых платежей клиенты могут оплачивать товары или услуги дистанционно, без необходимости проходить через pos-терминал. Эта система особенно полезна для малого бизнеса, поскольку она заменяет традиционный эквайринг. Клиенты могут зайти в мобильное приложение своего банка и отсканировать код, зарегистрированный продавцом, чтобы завершить платеж. Кроме того, у торговцев есть выбор: либо получить многоразовый QR-код с реквизитами счета, либо генерировать уникальный код для каждой продажи с соответствующей суммой транзакции с помощью специального программного обеспечения.

Мобильный эквайринг

Мобильный эквайринг — это относительно новый способ приема безналичных платежей через смартфоны. Этот вид оплаты особенно полезен, когда невозможно установить традиционные терминалы (например, в такси и курьерской службе).

Теперь вы можете использовать мобильный телефон или планшет в любом подходящем месте и mpos-терминал для приема платежей по банковским картам, при этом нет необходимости подключаться к pos-системе. Mpos-терминал подключается к разъему на мобильном телефоне или планшете и управляется платежным приложением, выпущенным банком-эквайером.

Принимать оплату телефоном можно без терминалов — вводите сумму, а покупатель прикладывает к смартфону карту

Различные методы получения платежей имеют свои плюсы и минусы. Например, торговый эквайринг широко распространен, а онлайн-эквайринг может принести новые возможности, но при этом может быть сопряжен с повышенным риском мошеннических действий или несанкционированного списания средств. Исследования показывают, что для многих людей это может стать сдерживающим фактором.

Кроме того, развитие мобильного эквайринга сдерживается ограниченными техническими возможностями мобильных терминалов и платежных устройств.

Как работает эквайринг

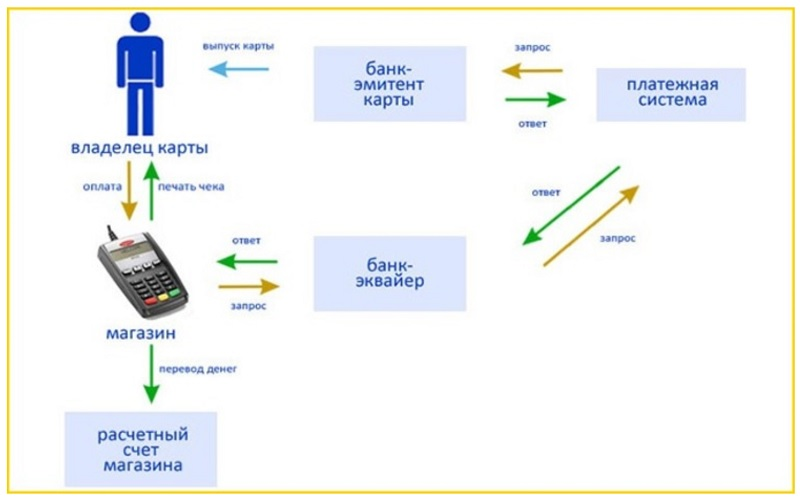

Покупатель может совершить покупку без использования наличных денег, обратившись к платежному терминалу магазина. Этот аппарат связан с банком продавца и передает информацию о платеже, что позволяет зачислить деньги. Когда все необходимые условия выполнены, транзакция завершается, и средства зачисляются на счет продавца.

Затем эквайринговый терминал передает на кассу информацию о том, что деньги списаны с карты покупателя. Кассовый аппарат печатает чек, а новые смарт-терминалы для бизнеса предлагают электронный чек в виде QR-кода на экране. Также касса может отправить электронный чек покупателю на почту или по смс — если в базе данных кассового аппарата есть такие контакты.

Схема работы эквайринга

Схема работы эквайринга

Как подключить эквайринг

Чтобы подключить эквайринг, нужно обратиться в выбранный вами банк. Например, в Модульбанке для подключения достаточно написать в чат. Менеджер банка задаст несколько вопросов о бизнесе — узнает про сферу деятельности и ориентировочную выручку. Это нужно, чтобы предложить максимально выгодные условия обслуживания.

Польза эквайринга для бизнеса

Увеличение продаж и уменьшение очередей. Необходимость иметь дело с меньшим количеством наличных денег может стать большим преимуществом для покупателей, у которых нет с собой нужной суммы денег.

Кроме того, многие люди предпочитают использовать карты из-за программ кэшбэка, предоставляемых банками, благодаря которым покупатели могут потратить больше, чем если бы они платили наличными. Трудно спрогнозировать точный рост выручки при внедрении карточных платежей, но обычно он составляет не менее 10%.

Терминалы быстро принимают платеж и вытаскивают точную сумму без каких-либо хлопот для кассира, которому больше не нужно проверять купюры или отсчитывать сдачу. Это помогает ускорить процесс оплаты в торговых предприятиях, сокращая очереди и делая их более управляемыми в периоды высокого спроса.

Предотвращение фальшивых денег — важный аспект бизнеса. Использование услуг банка-эквайера может помочь свести к минимуму мошенническую деятельность и минимизировать потери от потенциального получения фальшивых купюр. Это также помогает создать у клиентов более лояльное впечатление, а также повысить качество обслуживания.

Недостатки эквайринга

При определенных сценариях внедрение торгового эквайринга может не принести больших преимуществ. К распространенным проблемам, которые могут возникнуть, относятся неисправности технического оборудования, расходы, связанные с приобретением и обслуживанием устройств, а также потери из-за мошенничества при оплате банковскими картами.

Чтобы снизить вероятность возникновения подобных проблем, важно выбрать надежного интернет-провайдера и лицензированный банк.

Как выбрать банк для эквайринга

Для предприятий наличие расчетного счета необходимо для совершения сделок с поставщиками, уплаты налогов и перевода прибыли. Хотя физические лица не обязаны это делать, они могут открыть его по своему желанию. Несколько банков предоставляют услуги торгового эквайринга, и если у организации уже есть счет в банке, не имеющем собственного процессингового центра, есть возможность подключиться к нему через посредника, предоставив необходимые реквизиты.

Можно иметь текущий счет в одном банке и получать средства через другой, но это обычно не выгодно с финансовой точки зрения, так как комиссии становятся выше, а получение средств занимает больше времени. Предприятиям удобнее открыть новый счет, чем пытаться проводить такие операции через несколько банков.

Ключевой момент при выборе банка — комиссии. С потребителей не взимается плата за безналичный расчет, так как за уплату комиссии отвечает розничный продавец, что предусмотрено федеральным законом № 161 «О национальной платежной системе». Ставка может отличаться в зависимости от различных факторов, таких как репутация продавца, срок перевода денег, вид бизнеса, объем товарооборота и является ли он частью налаженной сети. Ставки могут варьироваться от самой высокой до самой низкой, когда речь идет об онлайн-эквайринге, от 1,5 до 6%. В Модулькассе ставка эквайринга начинается от 1%.

Сколько стоит эквайринг для бизнеса?

Обычно с предпринимателя взимается комиссия в размере 2–3% от стоимости покупки за каждую транзакцию, в зависимости от конкретного договора с банком.

Комиссия может состоять из расходов, связанных с предоставлением банком-эмитентом карты покупателя, взноса банка-эквайера, который указан в их договоре, и платы платежной системы, которая основана на количестве сделок за определенный период — обычно за месяц.

В Модульбанке предприниматель абонентскую плату за обслуживание и от 1% с каждой продажи. Полная информация о расходах — в тарифах эквайринга.

На что стоит обратить внимание при подключении эквайринга

Важно оценить оборот магазина, чтобы определить, подходит ли выбранный банковский тариф, а также выяснить, взимается ли плата за снижение оборота после использования услуги. Кроме того, важно знать, сколько времени займет операция, будь то один или десять дней.

Следует заранее поинтересоваться, сколько времени потребуется на рассмотрение документов и принятие решения об услуге.

При рассмотрении расходов на терминал необходимо выяснить, взимается ли только плата за аренду или покупку, или же существуют дополнительные расходы, такие как расходы на установку и обучение.

Наконец, необходимо обеспечить круглосуточный доступ к технической и сервисной поддержке независимо от времени работы магазина. Кроме того, преимуществом является наличие терминала, поддерживающего несколько платежных систем.

MSPOS E-PФ

по картам от всех банков

ФН на 15/36 мес. приобретается отдельно

MSPOS D-Ф

работает в 2х быстрее

ФН на 15/36 мес. приобретается отдельно

MSPOS-K

боевая классика

ФН на 15/36 мес. приобретается отдельно

MSPOS-T-Ф

продуктовых магазинов

магазинов