С 1 марта 2022 года вступили в силу поправки в статью 7 Закона № 54-ФЗ, касающиеся проверки контрольно-кассовой техники. Как гласит закон, отныне будут проводиться только внеплановые проверки. Налоговые органы не будут предупреждать проверяемую сторону о проведении очной проверки онлайн-касс. Проверки могут проводиться как по месту нахождения налогоплательщика, так и по месту установки кассового аппарата, даже в жилых помещениях.

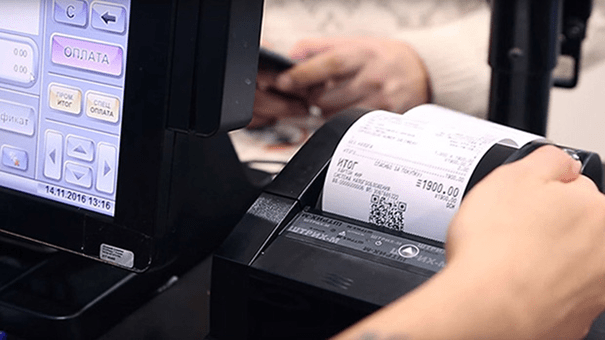

Кассовая проверка

Налоговая проверяет как кассовый аппарат, находящийся в точке продаж, так и электронные чеки, которые касса передает оператору фискальных данных

С 1 января 2023 года откладывание расследований в отношении онлайн-касс и проверки полноты документов о доходах станет невозможным. Кроме того, возвращаются плановые проверки цифровых касс, которые с 2023 года будут проводиться по протоколу. Остальные разделы данных поправок продолжают действовать в установленном законом порядке.

Как подготовиться к проверке

В ходе проверки налоговые органы проверят соответствие используемой кассовой техники Закону № 54-ФЗ от 22.05.2003, а также другим нормативным актам и правильность ее эксплуатации. Также будет проверено, соответствует ли содержание выдаваемых квитанций требованиям законодательства и содержит ли оно всю необходимую информацию. Кроме того, проверяется ведение бухгалтерского учета всех операций, проводимых с использованием кассового аппарата.

Среди документов, которые могут быть предоставлены проверяющему — возвраты от покупателей, кассовая книга, приходные и расходные кассовые ордера на оплату наличными, приказ об установлении лимита оплаты. В связи с тем, что сегодня все чаще используются онлайн-кассы, распечатывать хранящиеся в их памяти документы по требованию налоговых органов просто необходимо.

Права и обязанности ФНС

Налоговый инспектор обязан предоставить предпринимателю решение о проведении проверки его онлайн-кассы, а также обязан предъявить при этом документ, удостоверяющий личность.

Он также имеет право получить доступ к документам, связанным с кассовым аппаратом, например, к договорам купли-продажи и технического обслуживания, а также к договорам, заключенным с операторами фискальных данных.

Кроме того, в их полномочия входит тщательный осмотр кассового аппарата, проверка фискальных документов, сформированных им ранее, организация контрольных закупок для проверки корректности чеков и получение необходимой информации от предпринимателя.

В случае выявления нарушений или препятствий они могут обратиться в правоохранительные органы за содействием в привлечении предпринимателя к административной ответственности.

Права и обязанности налогоплательщика

Пункт 9 Положения, утвержденного Приказом Минфина РФ № 132н, предоставляет налогоплательщикам право присутствовать при проведении проверки, давать пояснения по вопросам, поставленным проверяющими, изучать и принимать или отклонять результаты, зафиксированные в акте, а также обжаловать неправомерные действия должностных лиц налоговых органов.

Пункт 10 обязывает налогоплательщиков содействовать проведению проверки, предоставлять доступ к кассовым аппаратам, фискальным накопителям и связанным с ними документам, а также предоставлять необходимые для проверки документы, объяснения и другую информацию.

Налоговый инспектор может требовать любые документы, которые позволят ему убедиться в работоспособности кассы и соответствии аппарата требованиям 54–ФЗ. Предприниматель обязан предоставить документы по запросу

Плановые и внеплановые проверки

Процесс проверки состоит из изучения документов, организации и проведения контрольных закупок, отслеживания деятельности и выездные проверки ККМ.

Контрольная закупка

Происходит в присутствии двух инспекторов, которые проверяют, исправно ли работает онлайн-касса и выдает ли электронный чек. Цифровая форма традиционного кассового чека может быть отправлена покупателям по электронной почте или SMS в виде PDF-документа, ссылки или изображения. Выдавать такой чек может любая компания, продающая товары и оказывающая услуги. Для отправки электронного чека отправитель должен иметь контактную информацию получателя. С юридической точки зрения он имеет такую же силу, как и бумажный чек, и может быть возвращен или использован для налоговых вычетов.

С 1 января 2023 года действует правило, согласно которому после проведения контрольной закупки деньги возвращаются инспектору, за исключением случаев, когда товар пропал или услуги, оказанные в ходе закупки, требуют возмещения. В таких случаях инспектор должен вернуть приобретенные товары, если не было достигнуто иной договоренности. Налоговые инспекторы не должны заранее предупреждаться о внеплановых визитах и проверках.

Проверка документов

Проверяют документы очно или удаленно через личный кабинет. При проверке инспектор может потребовать объяснения или назначить экспертизу, если будут подозрения, что документы поддельные или с ними есть другие проблемы.

Под документами также проверяются чеки. Например, инспектор может проверить, все ли необходимые реквизиты печатаются на фискальных документах и правильно ли аннулируются чеки кассиром.

Проверка соблюдения требований

Налоговые органы могут провести проверку деятельности предпринимателя, если на нее есть указания из открытых источников и жалобы потребителей. Например, покупатели писали в Интернете отзывы о невыдаче чеков к кассовым аппаратам. Получив эту информацию, налоговая служба распорядилась провести внеплановую проверку.

Выездная проверка

Инспекторы имеют право осматривать и фиксировать любые нарушения в местах, где ККТ является общедоступной. Осмотр фиксируется на видео и проводится в присутствии либо владельца бизнеса, либо его представителя. В случае возникновения подозрений относительно нецелевого использования ККТ будут проведены контрольные закупки.

Инспектор может приехать в офис предпринимателя или розничную точку без предупреждения. Сам инспектор не знает о планируемой дате проверки заранее.

Кроме того, контролирующие организации могут приходить с профилактическими визитами без наложения штрафов и взысканий. Такое посещение может осуществляться как на рабочем месте, так и с использованием технологии видеоконференцсвязи.

Какие документы выдает налоговая после проверки ККТ

Результаты проверки обобщаются в акте, который составляется в двух экземплярах: один — для налоговой инспекции, другой — для предпринимателя. Обе стороны подписывают его и заверяют своими печатями.

Если в ходе проверки были выявлены нарушения, то выдается предписание, в котором указывается, какие правила были нарушены и в какой срок они должны быть устранены.

Ответственность за нарушение правил применения ККТ

Предприятиям следует обеспечить точную и оперативную обработку всех кассовых операций с помощью онлайн-кассы. Важно проверять кассовые чеки, чтобы убедиться, что все платежи прошли через систему, и в случае возникновения технологических проблем с кассой как можно быстрее выдавать корректирующие чеки. ФНС будет штрафовать тех, кто неправильно использует онлайн-кассу.

Штраф для индивидуальных предпринимателей и должностных лиц за несоблюдение правил использования онлайн-кассы составляет 1500–3000 рублей, а для предприятий может быть наложен в размере 5000–10000 рублей.

В случае непредставления по требованию налоговых органов документов, относящихся к контрольно-кассовой технике, индивидуальные предприниматели и должностные лица могут быть оштрафованы на 1500 — 3000 рублей, а предприятия — на 5000 — 10000 рублей.

Наконец, невыдача чека или его электронной формы (по требованию покупателя) влечет наложение штрафа на индивидуальных предпринимателей и должностных лиц в размере 2000 рублей; на организации — 10000 рублей.

О штрафах, которые связаны с маркированными товарами, читайте в нашем блоге. Например, какая ответственность есть за неправильную маркировку безалкогольных напитков.

ФНС стремится обеспечить выполнение превентивных мер и прилагает все усилия для того, чтобы гарантировать последовательность исполнения. Однако возможны неожиданные проверки, связанные с проблемой клиента (например, невыдачей чека или невозможностью подтвердить его на сайте ФНС) или с тем, что база данных автоматизированной информационной системы (АИС) отмечает индикатор риска, если в течение 60 дней не поступала новая информация из онлайн-кассы.

Как оспорить привлечение к административной ответственности за нарушения с онлайн-кассами

В случае проведения проверки возможно совершение нескольких административных правонарушений, и, соответственно, за все нарушения будет выписан один штраф. Статьей 3.5 КоАП РФ предусмотрено, что административный штраф может быть наложен в размере, кратном сумме ущерба, причиненного в результате нарушений, связанных с применением контрольно-кассовой техники.

В случае несогласия с таким решением можно оспорить его и добиться рассмотрения жалобы в течение 20 рабочих дней. Заявитель также может запросить документы или дополнительную информацию по своей жалобе, которая должна быть предоставлена в течение 5 дней.

Как можно уменьшить штраф

В ч. 1 ст. 4.1.1.1 указано, что если будет установлено, что вред или угроза жизни и здоровью людей, культурному наследию и безопасности государства не причинены, то наложенные штрафы заменяются предупреждениями, если это первое правонарушение, совершенное лицом, подлежащим контролю.

Как избежать налоговых проверок

Избежать проверку не получится — если ФНС решила, что бизнес должен быть проверен, то инспектор обязательно приедет с визитом. Чтобы не было проблем, в первую очередь нужно убедиться, что кассовый аппарат соответствует требованиям 54–ФЗ. В блоге мы рассказывали, как выбрать онлайн-кассу для бизнеса.

Для того чтобы избежать проверок со стороны налоговых органов, необходимо быть в курсе всех изменений в законодательстве и строго следовать им. Кроме того, рекомендуется проверять, приняты ли чеки налоговыми органами, и перепроверять, все ли необходимые реквизиты напечатаны на чеке. Это можно сделать через оператора ОФД или через сайт налоговой службы.

Кроме того, необходимо сверить данные о выручке и отчетности с тем, что есть в базе фискальных документов. В случае обнаружения ошибки необходимо внести корректировки в эти документы до того, как они будут замечены налоговыми органами,— это позволит избежать штрафных санкций. Наконец, представители налоговой службы предоставляют исчерпывающую информацию для налогоплательщиков, желающих соблюдать нормы законодательства.

MSPOS E-PФ

по картам от всех банков

ФН на 15/36 мес. приобретается отдельно

MSPOS D-Ф

работает в 2х быстрее

ФН на 15/36 мес. приобретается отдельно

MSPOS-K

боевая классика

ФН на 15/36 мес. приобретается отдельно

MSPOS-T-Ф

продуктовых магазинов

магазинов